O prazo para a entrega da declaração do imposto de renda 2022 para pessoa física está se esgotando. Para os caminhoneiros que ainda têm dúvidas sobre o assunto, preparamos essa matéria para que você fique em dia com o Leão da Receita Federal (RF).

Por que declarar o Imposto de Renda?

Para alguns caminhoneiros entrevistados, a declaração não é apenas uma obrigação, mas um dever de cidadão por ser um recurso importante para o financiamento dos serviços públicos como saúde, educação e segurança. Além disso, eles acreditam que estar em dia com o leão também traz vantagens ao declarante. “No final do ano, às vezes recebe-se um valor em espécie”, explica Rodrigo Antônio Pessoa, o espanta nenê, de Minas Gerais.

Essa restituição, como é chamado o valor devolvido para o declarante, pode ser recebida mais rapidamente quanto mais cedo a pessoa enviar a declaração, explica André Felix R. Oliveira, doutor em direito tributário. Ao contrário, quando o declarante passa do prazo limite ou não entrega a declaração, pode ter problemas para atualizar o título de eleitor, para prestar concursos, ficar com o CPF irregular e tem dificuldade para solicitar financiamentos bancários.

“Declarar o imposto é importante para um financiamento de uma casa própria junto a algum órgão federal. Caso seja pesquisado, está em dia com suas obrigações”, acrescenta Claudio Favaetto, de Santa Catarina, conhecido como Gringo.

Quem passar do prazo de entrega, prorrogado para 31 de maio, terá que pagar uma multa por atraso de 1% ao mês do seu imposto devido. O valor mínimo cobrado é de R$165,74 e no máximo 20% do imposto devido. Quem não declarar, nem mesmo fora do prazo, corre o risco de ser autuado pela Receita Federal e receber uma multa maior.

Já quem não pagar a multa por atraso ou pela não declaração, pode ser descontado em declarações futuras e responder por crime de sonegação fiscal.

Todos os caminhoneiros devem declarar imposto de renda?

Apesar de tratarmos de pessoa física nesta matéria, resolvemos acrescentar também informações para caminhoneiros empresários e transportadoras, ou seja, pessoa física e pessoa jurídica. Confira abaixo em quais critérios você se adequa para a declaração.

Imposto de Renda Pessoa Física (IRPF)

Devem declarar o IRPF aqueles que preencham as seguintes características:

- Caminhoneiros autônomo ou com carteira assinada que receberam rendimentos tributáveis acima de R$ 28.559,70 no ano de 2021;

- Caminhoneiros que receberam rendimentos isentos, não tributáveis acima de R$ 40 mil, tais como aposentadoria, herança, rescisão contratual, resgate do FGTS, investimentos sem tributação (ex. caderneta de poupança);

- Caminhoneiros que receberam rendimentos tributáveis direto da fonte acima de R$ 40 mil, como ganho de capital por: investimentos e aplicações financeiras (ex.bolsa de valores); participação de lucros de empresas; transações como venda de imóveis ou bens; recebimento de aluguel, entre outros;

- Caminhoneiros que possuam patrimônio de mais de R$ 300 mil, tais como imóveis e caminhões;

Como é calculado?

O regime de tributação para caminhoneiro pessoa física é feito pelo programa DARF (Declaração Anual da Receita Federal). O valor segue como referência a tabela da Receita Federal do ano-calendário (ano anterior), que possui:

- Base de cálculo: Faixas de valores que representam a diferença entre sua despesa e lucro do ano-calendário. Esse dado serve como referência para saber se a pessoa é isenta do imposto ou se é pagante. Caso seja pagante, quanto de alíquota ela terá que deduzir (pagar) para a Receita Federal.

- Alíquota: Porcentagem que é descontada de acordo com a faixa estabelecida na base de cálculo;

- Dedução: A porcentagem da alíquota convertida em valor a ser pago para a receita.

Já a forma de dedução (pagamento) pode ser:

- Anual: Um único cálculo de todas as despesas e receitas é feita no ano-calendário e é enviado de uma só vez na declaração com prazo estipulado.

- Mensal: A pessoa preenche mensalmente o carnê leão do programa da Receita Federal com as despesas e receitas e já vai quitando as parcelas por mês. Quando for enviar o formulário anual é só anexar o carnê no programa da Receita, que o cálculo geral é feito automaticamente. Atenção, porque em 2021, o sistema de preenchimento tornou-se virtual por meio do site gov.com

A tabela abaixo é a referência para o IRPF do ano-calendário 2021 no modelo de dedução mensal

|

Base de cálculo |

Alíquota |

Dedução |

|

De 0,00 até 1.903,98 |

Isento |

0,00 |

|

De 1.903,99 até 2.826,65 |

7,50% |

142,80 |

|

De 3.751,06 até 4.664,68 |

22,50% |

636,13 |

|

A partir de 4.664,68 |

27,50% |

869,36 |

De acordo com o advogado tributarista, a tabela da Receita Federal deveria ser atualizada anualmente, mas a correção não ocorre desde 2015. Se a tabela fosse ajustada, hoje, as pessoas com rendimentos na faixa de R$ 5 mil mensal ou R$ 60 mil anual seriam isentas.

Contudo, por falta de iniciativa do governo, declara André, cerca de 10 milhões de pessoas continuam declarando e pagando o imposto indevidamente, quando não deveriam pagar nada em razão de que seus rendimentos seriam considerados isentos.

Documentos necessários para Declarar o Leão

Quando vai chegando a época de declarar imposto de renda, Claudio Favaetto separa toda a documentação necessária: recibos de atendimentos de saúde (médico, dentista, etc), o extrato de pagamento da empresa para o qual trabalha como carreteiro e os rendimentos que recebe como corretor de imóveis, segundo trabalho que exerce. Rodrigo Antônio Pessoa, inclui também as transações de compra e venda de veículos e as informações de seus filhos que entram como dependentes.

Um dica é separar os documentos em três itens:

- Despesas: tudo aquilo que você gastou no ano-calendário, tais como despesas médicas ou convênio, com educação, aluguel, pagamento de pensão, serviços prestados para você e seus dependentes.

- Receitas: tudo aquilo que você recebeu no ano-calendário, tais como comprovantes de pagamento por serviços, holerite, aluguel recebido, lucros de investimentos, recibos de transações como compra e venda seu e de seus dependentes.

- Bens: tudo que você possuir e seu nome ou que estiver no nome de seus dependentes, tais como imóveis, carro, moto, caminhão, terrenos, poupança.

O profissional vai declarar os gastos, ganhos correspondentes ao ano anterior, chamado de ano-calendário. Por exemplo, se estamos em 2022, o declarante vai preencher o formulário com as movimentações de 1 de janeiro a 31 de dezembro de 2021, logo, o ano-calendário é 2021.

É a relação entre o que ganhou e gastou no ano que define se o declarante vai pagar ou restituir (receber) o imposto de renda. Por isso é importante incluir todas as informações no formulário do imposto. Um contador pode contribuir para declarações mais complexas, mas não existe obrigatoriedade, você mesmo pode preencher no programa da RF.

Como declarar?

A declaração do IRPF pode ser feita:

→ Pelo computador: baixando o “Programa Imposto de Renda 2022“;

→ Pelo celular ou tablet: baixando o app “Meu Imposto de Renda” disponível na loja de aplicativos;

→ Online: pelo site da Receita Federal no item “Meu do Imposto de Renda” para quem está cadastrado no site gov.com e possui conta nível prata e ouro de segurança.

O formato de preenchimento online é uma das novidades trazidas esse ano pela Receita Federal, assim como a possibilidade de pré-preenchimento de algumas informações para quem já possui conta no gov.com ouro ou prata de segurança.

Além disso, tanto a restituição (recebimento) quanto o pagamento da declaração poderão ser feitos via Pix. Entretanto, o recebimento requer apenas CPF do titular apenas, já o pagamento do imposto a recolher é gerado pelo próprio sistema, por meio de um boleto com código de barras.

Imposto de Renda Pessoa Júrídica

Deve declarar o IRPJ o microempreendedor individual (MEI), o microempreendedor (ME), as pequenas, médias e grandes empresas. Diferentemente da declaração de pessoa física, a pessoa jurídica é obrigada a declarar, mesmo que esteja na faixa de isenção ou não tenha ganhos no ano-calendário. Existem diversos regimes tributários para a pessoa jurídica como veremos a seguir.

Observação: Importante lembrar que o empresário vai preencher pela empresa como pessoa jurídica, o que não o desobriga de preencher também como pessoa física sobre seus bens pessoais, gastos como pessoa física e de seus dependentes.

⇒ Microempreendedor Individual (MEI)

O caminhoneiro MEI (Microempreendedor Individual) com faturamento anual de R$ 251,6 mil precisa realizar a Declaração Anual do Simples Nacional (DAS-MEI). Nesse modelo, o trabalhador paga a taxa mensal, que é 12% do salário mínimo vigente, mais impostos sobre serviços (ICMS e ISS). O MEI tem o prazo de até 30 de junho para preencher com seus ganhos, enviar sua declaração e com isso manter o seu CNPJ ativo.

Mas atenção, mesmo sendo MEI, o caminhoneiro deve estar atento se não preenche critérios para declaração também como pessoa física. Além disso, é importante acompanhar os ganhos detalhadamente, pois ao ultrapassar o teto do MEI, ele terá obrigatoriamente que declarar por outro regime de pessoa jurídica, conforme explicaremos a seguir.

⇒ Contribuição Social pelo Lucro Líquido

Nesse caso, devem declarar o IRPJ considerando o lucro líquido (receita menos as despesas necessárias para realizar todas as atividades de transporte):

- Caminhoneiros que ultrapassem o faturamento anual de R$ 251,6 mil;

- Micro, pequena, médias e grandes transportadoras;

- Cooperativas de transporte;

O empresário é obrigado a declarar o imposto com ou sem ganhos. Quando precisa deduzir (pagar) os rendimentos, pode optar por três tipos de regime de tributação: simples nacional, lucro presumido e lucro real. O primeiro recolhimento que o empresário fizer no ano vai ser o regime que ele optou no ano todo.

→ Simples Nacional

Podem optar por esse regime:

- ME (Micro e Pequenas Empresas ) com faturamento máximo de R$360 mil;

- EPP (Empresas de Pequeno Porte) com faturamento anual de até R$ 4,8 milhões.

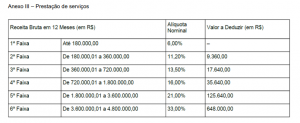

É feita pelo DAS (Documento de Arrecadação Simples Nacional). O Programa Gerador do DAS que unifica os impostos do governo, facilitando a vida do empresário. A apuração é feita mensalmente por esse programa, mas a declaração é anual. A porcentagem da alíquota da declaração vai depender do tipo de atividade exercida e da receita bruta em 12 meses. Para o transportador segue a alíquota do anexo III do Manual do Simples Nacional.

→ Lucro presumido

Usado por empresas que têm poucas despesas para deduzir ou que tenham dificuldade para fazer sua contabilidade. Nesse regime, o empresário aplica uma alíquota de 8% sobre seu faturamento líquido total no transporte de carga, presumindo que aquela será a margem de lucro trimestral. Em seguida aplica a alíquota de 15% do IRPJ.

→ Lucro Real

O empresário/ empresa paga uma alíquota de 15% sobre o lucro líquido total e se a base de cálculo for acima de R$20 mil por mês, ou seja, R$ 60 mil no trimestre, também paga um adicional de 10%.

Tanto o regime de lucro real quanto presumido são feitos trimestralmente, ou seja, quatro vezes ao ano.

Por Jacqueline Maria da Silva com auxílio do advogado tributarista André Felix R. Oliveira e informações do site oficial da Receita Federal e Simples Nacional.